上海汽配再次冲刺上交所IPO。

上交所网站显示,2月22日,上海汽车空调配件股份有限公司(下称“上海汽配”)申请上交所主板上市已获受理。

招股书显示,上海汽配主营业务为汽车空调管路和燃油分配管等汽车零部件产品的研发、生产与销售,系行业内汽车空调管路产品的优选供应商之一。从产品收入结构来看,上海汽配产品结构较为单一,汽车空调管路系上海汽配的主要营收来源,去年上半年营收4.97亿元,占比达74.62%;燃油分配管次之,营收为1.38亿元,占比20.79%。

上海汽配产品收入结构,来自招股书

公司的国内主要客户包括上汽通用、一汽-大众、上汽集团、上汽大众、捷豹路虎、广汽乘用车、一汽丰田、广汽丰田等知名主机厂和南方英特等知名汽车零部件供应商,产品覆盖大众途观、别克、奥迪、荣威、名爵、斯柯达、卡罗拉锐放等多款畅销车型。

从市场份额来看,上海汽配表示,根据装车量测算,其市场份额在2022年上半年为14.55%。

上海汽配空调管路产品市场份额(测算),来自招股书

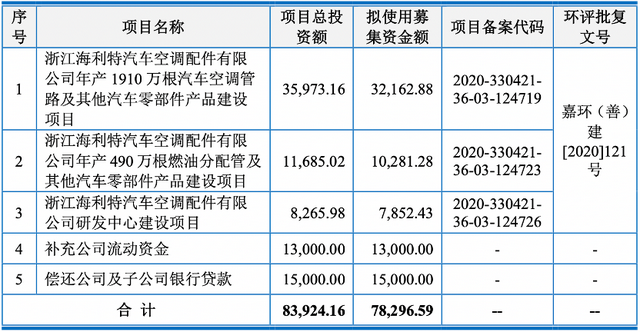

上海汽配拟募资7.83亿元,计划投入浙江海利特汽车空调配件有限公司年产1910万根汽车空调管路及其他汽车零部件产品建设项目、浙江海利特汽车空调配件有限公司年产490万根燃油分配管及其他汽车零部件产品建设项目、浙江海利特汽车空调配件有限公司研发中心建设项目、流动资金补充和公司及子公司银行贷款偿还。

上海汽配IPO募资用途,来自招股书

首次冲击IPO收警示函:未披露关联交易等

2020年7月,上海汽配首次递交招股书,招股书称,公司拟募集资金5.93亿元,分别用于浙江海利特汽车空调配件有限公司年产1910万根汽车空调管路及其他汽车零部件产品建设项目、浙江海利特汽车空调配件有限公司年产490万根燃油分配管及其他汽车零部件产品建设项目、浙江海利特汽车空调配件有限公司研发中心建设项目、补充流动资金。

2021年2月,证监会对公司申请文件给出反馈意见,包含了公司规范性问题、信息披露问题以及与财务会计资料相关问题共计44项;随后的3月份,证监会官网上公布了上海汽配首次公开发行股票申请文件的反馈意见并更新了招股书;2021年5月,证监会决定对上海汽配首次公开发行股票申请终止审查。

2021年8月27日,证监会披露了《关于对上海汽车空调配件股份有限公司采取出具警示函监管措施的决定》。

证监会在警示函中表示,经查,发现上海汽配在首次公开发行股票并上市过程中,存在未披露发行人的关联自然人委托他人持有供应商大比例股权情形、未披露发行人与委托持股的供应商发生大额采购及房屋租赁等关联交易情形、存货和固定资产分类核算不完整、收入确认依据披露不准确等问题。

净利润、毛利率存在下降风险

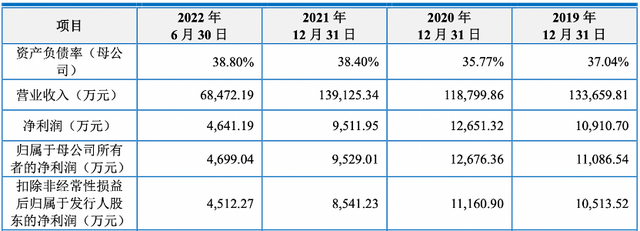

值得注意的是,上海汽配经营业绩表现平淡,近年来净利润不增反降。

据上海汽配向上交所最新递交的招股说明书,上海汽配2019年、2020年、2021年及2022年上半年,分别实现营业收入13.37亿元、11.88亿元、13.91亿元及6.85亿元;同期,分别实现净利润1.09亿元、1.27亿元、9511.95万元和4641.19万元。

上海汽配财务数据,来自招股书

上海汽配称,公司受全球新冠疫情及汽车行业整体下滑影响,财务数据显示,2020年其营业收入较2019年下滑11.12%。2021年,归属于母公司股东的净利润较2020年下降了24.83%。

公告表示,发行人营业收入和净利润主要来自汽车零部件行业,公司经营业绩与下游市场的景气度密切相关,主要原材料价格持续上涨,因芯片供应不足导致部分车型停产,汽车产销量持续回落,市场竞争加剧等因素均可导致公司经营业绩下滑。

近几年,汽车行业整体呈现不景气的状况,尤其是整车板块呈现下滑态势。中汽协数据显示,2020年全年中国汽车产、销量分别为2522.5万辆和2531.1万辆,同比下降1.93%和1.78%;2021年全年中国汽车产、销量分别为2608.2万辆和2627.5万辆,同比增长3.40%和3.81%,略有回升;2022年1-6月,中国汽车产销分别完成1211.7万辆和1205.7万辆,同比下降3.6%和6.47%。

需要注意的是,上海汽配也存在毛利率下降的风险。2019年、2020年、2021年及2022年上半年,其综合毛利率分别为22.86%、23.13%、19.15%和18.70%。

而成本占比过高,进一步导致其毛利率承压能力较差。招股书显示,2019年度、2020年度、2021年度和2022年1-6月,公司直接材料成本占公司当期主营业务成本的比重分别为81.17%、79.77%、78.09%和77.16%,所占比重较高,对公司毛利率的影响较大。如果上述原材料价格出现大幅上涨,将直接导致公司毛利率的下降,并引致公司经营业绩的下滑和盈利能力的下降。

五大客户贡献六成营收,降价将影响毛利

上海汽配前五大客户销售收入长期占据营收六成以上。

招股书显示,2019年度、2020年度、2021年度和2022年1-6月,公司合并口径前五大客户销售收入占营业收入的比例分别为66.36%、71.02%、64.17%和60.08%。

上海汽配表示,如果公司主要客户需求量下降、客户对其供应商认证资格发生不利变化、因产品交付质量或及时性等原因不能满足客户需求而使客户转向其他供应商采购产品,将可能给公司的业务、营运及财务状况产生重大不利影响。

海外客户占比较大,导致上海汽配营收也在很大程度上受汇率影响。

2019年、2020年、2021年及2022年上半年,其营业收入中外销收入占比分别为25.91%、24.48%、22.7%和20.1%,产品主要出口欧盟、北美等地区,主要以人民币计价,部分以美元和欧元计价。

此外,上海汽配也面临着客户所要求的产品价格年降的风险。

招股书提到,公司主要产品汽车空调管路属于非标定制产品,汽车空调管路的开发是根据每个车型开发,一旦汽车空调管路开发成功并批量生产后,生命周期一般随着汽车的生命周期及市场供求情况而变化。

汽车整车制造企业开发出新车型后一般会要求与该车型相配套的汽车空调管路价格随着该车型销售规模的扩大而逐年下降,因此,新车刚上市时,公司产品的价格较高,以后呈逐年递减的趋势。销售价格的下降会直接影响公司的毛利率水平,从而导致公司毛利率下降。

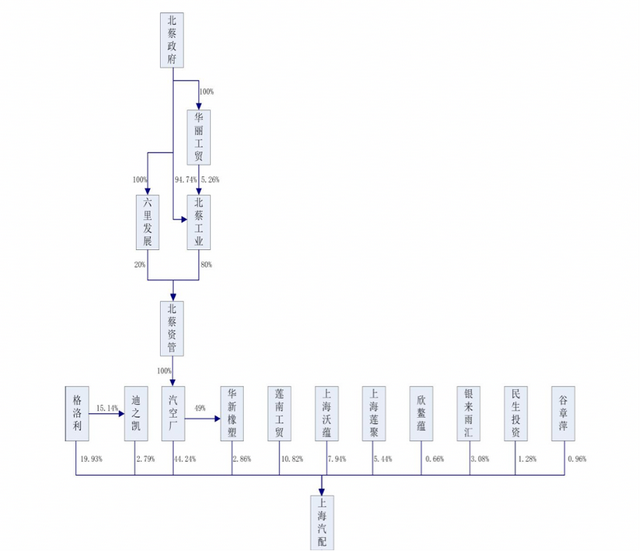

实控人为北蔡镇政府

上海汽配成立于1992年,由北蔡实业、上海汽车空调器厂有限公司(下称“汽空厂”)和格洛利(外资)共同设立。2017年该公司由有限公司整体变更设立股份公司。其法定代表人为张朝晖,注册资本2.53亿元。

上海汽配设立的整体背景为桑塔纳国产化。当时(1991年)上海汽配的股东汽空厂为国产桑塔纳配套供应汽车空调系统总成(压缩机除外)。其中汽车空调管路作为汽车空调系统总成的组成部分,原来是从日本进口,但由于汇率上升导致进口价格上升,进口成本大幅增加,同时为了提高汽车零配件的整体国产化率,自主研发、生产汽车空调管路产品属于当务之急。

1992年5月6日,北蔡实业、汽空厂和格洛利共同设立中外合资经营企业上海汽车空调配件有限公司,其中北蔡实业占注册资本的26%;汽空厂占注册资本的26%;格洛利占注册资本的48%。此后,上海汽配又经历过多次的股权转让、增资以及资产重组。

目前,上海汽配实际控制人则为北蔡镇人民政府。

招股书显示,本次发行前,上海汽配总股本为2.53亿股,其中上海汽车空调器厂有限公司持有约1.12亿股,占比44.24%,为公司控股股东。汽空厂由北蔡资管100%持股,北蔡镇人民政府通过北蔡工业间接持有北蔡资管80%的股权,同时通过六里发展间接持有其20%的股权。

上海汽配股权结构图,来自招股书