日照兴业汽车配件股份有限公司近日递交首次公开发行股票并在主板上市招股说明书 (申报稿)。公司拟冲刺上交所主板IPO上市,本次拟公开发行不超过5000万股,不低于本次发行后总股本的25%。公司预计使用募资13.32亿元,募集资金将用于新建戴姆勒卡车纵梁智能自动化生产线项目、重庆富兴汽车零部件生产项目、EPS金属表面处理及剪切中心项目及补充流动资金。

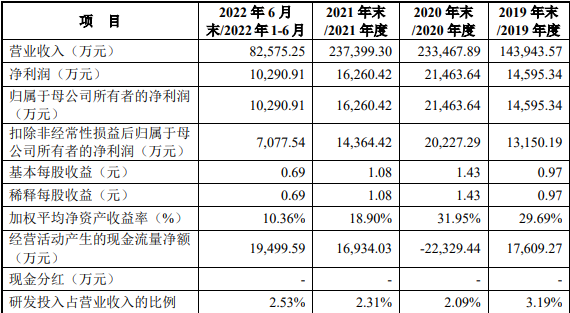

公司专注于卡车零部件领域,主营业务为卡车车架和车身零部件的研发、生产和销售,主要产品包括车架类产品和车身类产品。公司于2019年、2020年、2021年及2022年上半年分别实现营业收入14.39亿元、23.35亿元、23.74亿元及8.26亿元;分别实现归母净利润1.46亿元、2.15亿元、1.63亿元及1.03亿元。

截至本招股说明书签署日,公司与杭州金固存在买卖合同纠纷、侵犯商业秘密纠纷和专利申请权权属纠纷的未决诉讼。买卖合同纠纷案,发行人已就该诉讼计提预计负债849.68万元,占2021年利润总额的3.95%;侵犯商业秘密纠纷案,若最终判决出现不利结果,在山东绿钢无法履行共同赔偿责任的情况下,发行人最高需支付1,925.00万元赔偿,占发行人2021年利润总额的比例为8.95%;专利申请权权属纠纷案不存在导致发行人经济利益流出的风险。上述诉讼目前仍在审理中,公司正与杭州金固就诉讼事项进行沟通,并积极应诉,但由于案件审理结果存在一定不确定性,若公司于上述诉讼中败诉,将对公司的经营业绩产生不利影响。